年内已超2100亿港元!港股掀回购潮

- 财经

- 2024-10-11 01:45:07

- 1956

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

10月9日,腾讯控股再次耗资7.03亿港元进行回购,全年的回购金额已超905亿港元。

2024年以来,港股回购金额屡创新高,尤其是在龙头公司带动下,港股掀起一股巨大的回购浪潮,相比2023全年已接近翻倍。Wind数据显示,截至10月9日,2024年以来,港股市场的回购总金额已达到2180亿港元,而2023年全年回购总金额为1268亿港元。

不过,证券时报记者也注意到,随着港股市场回暖,目前港股公司的回购力度正在减弱。

港股掀回购潮 腾讯成“回购王”

回购是指上市公司利用流动现金从二级市场购回发行在外一定数额的股票的行为,国内市场上的大规模回购潮往往发生在下跌过程中,通常意味着上市公司认为当前自家的股票价格远低于其内在价值,同时,也是借此向投资者表达当前股价已被严重低估的积极信号,以此来稳定投资者信心和公司股价。

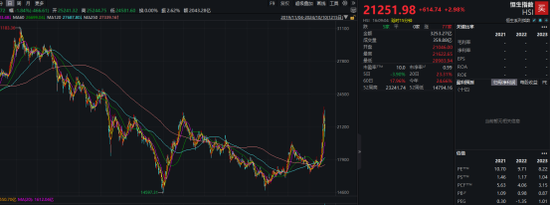

事实上,2024年港股出现这一轮回购潮并不意外。从2021年的高点以来,恒生指数经历了一场漫长的调整之旅。2021年,恒生指数下跌超14%,2022年,恒生指数下跌超15%,2023年,恒生指数再下跌超13%,同期,恒生科技指数分别下跌超30%、20%、8%。

“港股市场连续3年表现不佳,许多公司的股价处于历史低位。公司通过回购股票来提振市场信心,同时提升每股收益,进而可能推动股价上涨。特别是大型公司借此向市场传递出公司对自身业务前景的信心。”汇生国际资本总裁黄立冲告诉证券时报记者。

港股掀起回购潮除上述因素外还有多个原因:一是流动性较高,许多港股上市公司,尤其是大企业,拥有较为充足的现金流,在市场环境不佳时,他们更愿意通过回购股份来提升股东回报,而非通过扩张或进行其他资本支出;二是稳定股价,股市波动较大,许多公司希望通过回购股份来减缓股价的下行压力,维护市场对公司的信心,避免股价过度下跌;三是股票回购被视为增强股东价值的一种有效手段,在没有足够高回报投资项目的情况下,公司选择将闲置资金用于回购,间接提升了股东的回报率。

在这一背景下,不少龙头公司发布了超大规模的回购计划。比如,腾讯在今年初时表示,计划2024年的股份回购规模至少翻倍,将从2023年的490亿港元增至超1000亿港元。

从目前的数据来看,腾讯已完成的回购总金额高达905亿港元,是名副其实的“回购王”,并已接近完成其承诺的超千亿港元回购计划。同时,由于腾讯采用了“注销式回购”(股票回购后即注销),腾讯总股本从2023年末的约94.83亿股下降至今年9月底的92.79亿股,减少2.04亿股。

不仅是腾讯,港股市场上其他龙头公司也都在行动。Wind数据显示,2024年以来,汇丰控股回购总金额达到342.98亿港元,美团-W回购总金额达到281.58亿港元,友邦保险回购总金额达到244.21亿港元,快手-W回购了40.36亿港元,小米集团-W则是回购了37.08亿港元。

快手在当时的回购公告中表示,股份回购计划展示公司对于自身业务展望及前景充满信心,“最终会为本公司带来裨益及为股东创造价值”。

多家机构认为,港股市场波动较大,企业持续回购为市场贡献韧性。尤其是一些龙头公司的回购行动对整个港股市场和投资者产生了深远的影响。回购计划的实施有助于稳定市场情绪,提升投资者信心。在港股市场前期整体承压的背景下,这些回购行为为市场注入了一股暖流,有助于缓解市场的恐慌情绪。

黄立冲认为,这一轮回购对港股有着巨大的支撑作用,比如能够提振市场信心,减少市场供给、增强需求,提高每股收益,改善股东结构等等。他也表示,“虽然回购能够在短期内为市场带来积极的支撑,但长期效果仍需关注市场整体的基本面和宏观经济环境的变化,回购并非长期解决市场疲软的唯一途径”。

回购力度正逐步减小

不过,需要注意的是,在港股近期接连大涨之后,港股市场的回购力度似乎正在减弱。

自9月24日以来,恒生指数和恒生科技指数迅速回升,港股行情也被彻底引爆。其中,恒生指数在9月24日至10月7日直接暴涨超26%。

Wind数据显示,按周度回购数据来看,港股回购金额正逐渐缩小,但在10月7日后又快速回升:

9月9日至13日,港股市场回购总额为116.50亿港元;

9月16日至20日,港股市场回购总额为71.21亿港元;

9月23日至27日,港股市场回购总额为57.03亿港元;

9月30日至10月4日,港股市场回购总额为17.92亿港元;

而在10月7日至9日港股市场再次调整后,港股市场回购总额出现回升,达到39.34亿港元。

对此,黄立冲认为,随着港股市场的逐步回暖,回购力度的减弱是一个较为合理的市场反应。对这一现象的分析可以从以下几个角度来理解:

1. 回购的战略性调整

回购的目的是为了提振股价、增强投资者信心以及提高每股收益。当市场处于低迷状态时,回购可以有效稳定股价,并通过减少流通股本来提升每股收益。然而,随着港股市场回暖,市场估值逐渐恢复,企业可能不再需要大规模回购来支撑股价。此时,回购策略往往会进行调整,从强力回购转为逐步减少,甚至停止回购,表明公司已实现了回购的部分目的。

2. 回购力度减弱是公司现金管理的理性选择

公司在低估值时回购股票是一种资本运作的合理行为,可以以较低成本回购股票并增加股东价值。然而,当股价逐渐回升,回购股票的成本随之提高,公司的现金使用效率可能下降。因此,企业更倾向于在股价较低时加大回购力度,而在股价回升后减少回购以保留更多的资本用于其他业务发展或投资项目。这种调整反映了公司对资金管理的精细化操作。

3. 回购潮或将逐步进入尾声

如果港股市场进一步回升,回购潮很可能会逐步进入尾声。过去一轮的回购已经令公司积累了大量的库存股,在市场回暖的情况下,企业可能更倾向于“顺势而为”,减少回购,等待市场和投资者接盘,达到提升股价的初衷。回购在股价极低时有效,但在市场回暖时继续大规模回购可能会削弱其边际效益,甚至导致公司面临过高的成本。

4. 规避过高成本

回购本质上是一种在市场低迷时“捡便宜”的行为。当市场处于低位时,回购的效果最佳,而随着股价上涨,继续回购意味着企业将以更高的价格买入股份,性价比降低。企业会选择在股价回升时逐步减少回购力度,以避免“买贵的货”,并将资本投入更有价值的项目或保留用于未来的战略布局。

5. 提高公司股票的流动性,避免过度减少市场流通股

大规模回购会减少市场上的流通股,使得股票供应量下降。当股价开始回升时,如果公司继续大规模回购,可能会导致股票的市场流动性下降,不利于吸引更多的投资者。在股价上涨的过程中,保持适度的流通股量能够增强市场活力,同时也能避免由于流通股不足导致的股价波动性加大。因此,企业可能选择在股价回升时放缓回购,确保市场上的流通性。

6. 股东回报的其他方式

随着市场的回暖,企业可能会考虑其他回馈股东的方式,比如增加派息或资本支出。这些举措不仅可以维持股东对公司的信心,还能够有效利用资本回报股东,而不必依赖于回购这一单一手段。

发表评论